Für den Kauf einer Immobilie nehmen viele Menschen einen sehr großen Kredit auf. Dabei handelt es sich meistens um den größten Kredit ihres Lebens. Die Ausgaben sind aber dringend zu überprüfen. Dies insbesondere, wenn in der Corona-Krise das Geld knapp wird und Sie sofort reagieren müssen.

Die Corona-Pandemie hat die Menschen schon seit Wochen im Griff und die stetig steigenden Infektionszahlen machen nicht nur Angst vor dem Virus, sondern auch vor der Zukunft. Dabei hat der Virus starke Auswirkungen auf das Einkommen, denn schon im Frühjahr kam es zu einem flächendeckenden Lockdown, der viele Unternehmen in die Kurzarbeit zwang. Das persönliche Einkommen wird durch einen Lockdown maßgeblich beeinflusst und dabei spielt es keine Rolle, ob es sich um einen lokalen oder einen regionalen Lockdown handelt.

Auch die Eigentümer von Wohnimmobilien wird ein Lockdown treffen, denn sie müssen ihren Darlehensverpflichtungen nachgehen, was mit dem Kurzarbeitergeld kaum möglich ist. Das Kurzarbeitergeld ist bis 31.Dezember 2021 verlängert worden und bedeutet eine kleine Sicherheit. Aber viele Menschen haben keine 100% des Einkommens und somit wird es finanziell sehr eng.Offen ist, ob der Gesetzgeber mit neuen Hilfen reagiert, die auch schon im Frühjahr 2020 ein wenig Erleichterung verschafften. Zu der damaligen Zeit hatten Darlehensnehmer die Möglichkeit die monatlichen Verpflichtungen zu stunden und das Darlehen verlängerte sich dann einfach um den Stundungszeitraum.

Sollte Ihnen klar sein, dass Sie über einen längeren Zeitraum deutlich weniger Geld zur Verfügung haben, dann setzen Sie sich frühzeitig mit den folgenden Optionen auseinander.

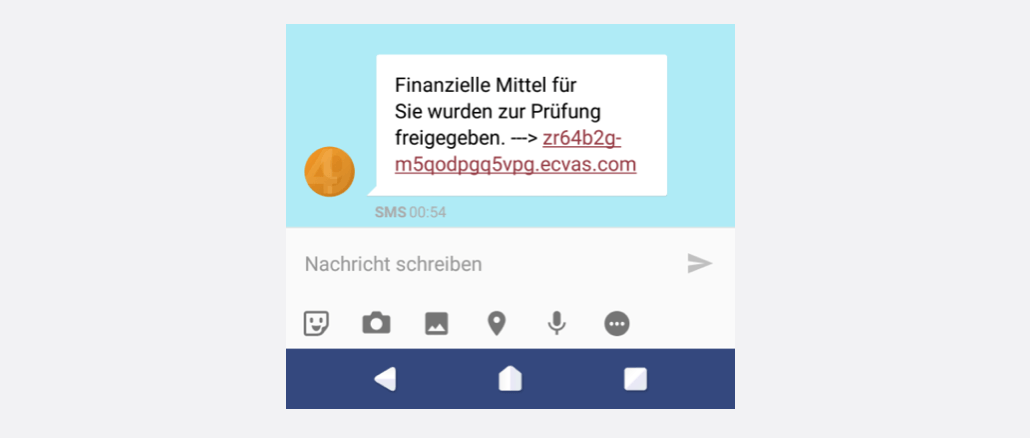

Immer wieder liest man vollmundige Werbeversprechen von sogenannten Kreditvermittlern. Angeblich bekommen Sie ein Darlehen auch ohne Schufa-Auskunft und bei schlechter Bonität. Doch dabei handelt es sich oft um eine Betrugsmasche, bei der nur der angebliche

Darlehen umschulden als 1. Option

Die 1. Option ist eine Umschuldung des Darlehens, aber diese Option steht nur Darlehensnehmer zur Verfügung, die das Darlehen mit zehnjähriger Zinsbindung hat.

Laut § 489 BGB hat der Darlehensnehmer mit einer mehr als zehnjährigen Zinsbindung die Möglichkeit umzuschulden. Sie können das Darlehen komplett kündigen oder nur teilweise und dann ein neues Darlehen mit einem günstigeren Zinssatz abschließen.

Beispiel:

Im März 2008 wurde das Darlehen mit einem sehr hohen Zins voll ausgezahlt und mit einer 15jährigen Zinsbindung bestückt. Der frühestmögliche Kündigungstermin war der 31.März 2018. Mit der Sechsmonatsfrist jedoch konnte ab dem 30.09.2018 eine neue Zinsbindung vereinbart werden.

Bei einer Kündigung zum 31.10.2020 kann folglich am 30.04.2021 eine neue Zinsvereinbarung getroffen werden. Eine solche Art der Umschuldung ist aufgrund der aktuellen Situation sinnvoll, denn das niedrige Zinsniveau bietet sich dafür an. Auch ohne die Corona-Krise sollten Sie über eine Umschuldung nachdenken, denn die gesunkenen Zinsen verschaffen Ihnen in den kommenden Monaten ein wenig Luft. Dadurch, dass es aber nur eine sechsmonatige Kündigungsfrist gibt, hilft diese Option nicht sofort aber in Zukunft.

Sprechen Sie unbedingt mit Ihrem Darlehensgeber!

Viele Verbraucher haben eine Kreditkarte bei der Firma GlobalPayments BV auf unterschiedlichen Webseiten wie mastercredit.de oder sorglosduo.de bestellt. Einige Interessenten haben es dabei auf einen Kredit abgesehen, weil sie Geld benötigen. Die Marktwächter der Verbraucherzentrale haben GlobalPayments BV abgemahnt und

Ausgaben hinterfragen und den Einsatz von Rücklagen nutzen als zweite Option

Die zweite Option ist für viele Menschen durchaus sinnvoll und kann eine finanzielle Sicherheit bedeuten.

-

Sparverträge und Rücklagen einsetzen

Zur Überbrückung eines finanziellen Engpasses lassen sich Sparverträge oder Rücklagen einsetzen. Damit diese Option aber auch einen Sinn macht, müssen Sie eine ungeschminkte Aufstellung machen. Analysieren Sie daher das Einsparpotential und schauen Sie sich Ihre monatlichen Ausgaben ganz genau an.

In wirtschaftlich besseren Zeiten dagegen sind die Rücklagen direkt wieder aufzustocken.

-

Sparverträge beitragsfrei stellen

Mit der Beitragsfreistellung der vorhandenen Sparverträge verschaffen Sie sich finanziell ein wenig mehr Luft. Das kann unter Umständen z.B. mehrere 100 Euro im Monat betragen. Sie müssen mit dem Anbieter unbedingt über diese Möglichkeit sprechen. Klären Sie dabei ab, ob unter den aktuellen Bedingungen eine Beitragsfreistellung möglich ist, ohne dass die Vertragsbedingungen schlechter werden.

-

Lebens- und Rentenversicherungen als Optionen

Versicherungen bieten ihren Kunden inzwischen die Möglichkeit einen Teil der laufenden Überschussbeteiligung auszuzahlen. Damit sollen die finanziellen Engpässe ein wenig ausgeglichen werden. Natürlich können Sie mit der Zahlung die Engpässe vermeiden, aber dafür fehlt am Ende Guthaben für die Altersvorsorge. Bei einem alten Vertrag, mit 4% Zinsen auf den Sparanteil, ist äußerste Vorsicht geboten, denn wenn Sie den Überschuss herausnehmen, dann braucht die Versicherung den Garantiezins nicht zahlen. Die Versicherung verschafft sich eine Erleichterung, denn sie muss bis zum Vertragsende nur noch einen geringeren Zinssatz zahlen.

Sie haben eine Reihe von Möglichkeit, wenn Sie in finanzielle Schwierigkeiten kommen. Mit Hilfe der nachfolgenden Optionen können Sie die monatlichen Beträge der laufenden Verträge bezahlen:

- In Abstimmung mit der Versicherung lassen sich Versicherungsprämien stunden. Das bedeutet, Sie haben zwar weiterhin einen Versicherungsschutz und können die offenen Prämien später nachzahlen. Je nach Absprache ist diese Option auch für einen längeren Zeitraum möglich.

- Einige Verträge können in den Ruhezustand gebracht werden. Das bedeutet, Sie vereinbaren mit der Versicherung eine Ruhensvereinbarung.

Achtung:

Für den Zeitraum der Ruhensvereinbarung fällt der Versicherungsschutz weg und manchmal ist ein reduzierter Ruhensbetrag zu bezahlen.

Nach Ablauf der Ruhenszeit wird der Versicherungsschutz wieder aktiv und der Vertrag zu den alten Bedingungen fortgesetzt. Diese Option ist besser als den Vertrag komplett zu beenden, was gerade bei einer Berufsunfähigkeitsversicherung schwerwiegende Folgen haben kann.

-

Freistellung des Beitrags für die Restvertragslaufzeit

und der Vertrag wird als prämienfrei weitergeführt. Der Vertrag läuft weiter ohne Beitragszahlung. Die Auszahlung ist dann am Ende geringer oder Zusatzleistungen fallen komplett weg oder haben geringere Leistungen. Sie haben das Recht zu einer prämienfreien Versicherung, aber eine Freistellung ist nur am Ende des Jahres möglich.

Achtung:

Diese Entscheidung wird weitreichende Folgen haben, denn bei einer Beitragsfreistellung haben Sie keinen Anspruch auf eine Rückkehr. Sie muss vertraglich vereinbart sein, damit es möglich ist und außerdem kann es steuerliche Nachteile haben.

-

Freistellung des Beitrags für einen festen Zeitraum,

wenn eine Absprache mit der Versicherung möglich ist. Nach dem Ablauf der gesetzten Frist ist die Beitragszahlung wieder aufzunehmen, aber die Leistung hat sich reduziert, wenn der Beitrag in gleicher Höhe bleibt. Es gibt aber eine Möglichkeit, dass die Leistung gleich bleibt und dazu muss mit der Versicherung eine Absprache getroffen werden. Die Rate wird am Ende höher gesetzt.

-

Kündigung

Bei einer Kündigung erhalten Sie den Rückkaufswert und zahlen keine Beiträge mehr, aber es das eine gute Option ist, ist gründlich zu prüfen. Zu einem Problem kommt es, wenn der Vertrag an eine Berufsunfähigkeitsversicherung gebunden ist und sie ist nicht einfach zu ersetzen. Eine gute Überlegung muss auch stattfinden, wenn es zu steuerlichen Nachteilen und zu hohen Kosten kommt. Lohnt es sich um einen finanziellen vorübergehenden Engpass auszugleichen?

-

Teilkündigung

Bei einer Teilkündigung bekommen Sie einen Teil des Rückkaufswertes und das meist mit einer befristeten Beitragsfreistellung. Nach Ablauf der Frist sind die Beiträge in erhöhter Menge zu zahlen, damit die Leistung komplett ist. Wegen der reduzierten Ablaufleistung kann die Beitragszahlung auch geringer ausfallen.

-

Beitragszahlungverrechnung

mit vorhandenem Überschussguthaben. Sie zahlen keine Beiträge, solange noch ein sogenanntes Überschussguthaben da ist.

-

Zinsbeleihung

Die Versicherung bietet Ihnen einen Kredit an, aber Sie prüfen die Höhe des Sollzins und vergleichen das Angebot mit einem Angebot Ihrer Hausbank. Bei einem solchen Kredit haben Sie flexible Tilgungsmöglichkeiten und im Notfall wird die Kreditsumme mit dem Guthaben ausgeglichen. Allerdings kommt es dann zu einer Leistungsreduzierung.

Beim Dispo und bei Überbrückungskrediten ist Vorsicht geboten

Ein Dispo ist im Höchstfall eine vorübergehende Option, bei der Sie immer bedenken müssen, dass die Zinsen sehr hoch sind und das Girokonto auf jeden Fall wieder auszugleichen ist.

Es gibt viele Kreditinstitute und Finanzberater, die mit günstigen Konditionen werben und einen Überbrückungskredit anbieten. Aber Sie müssen immer bedanken, dass auch diese Kredit zu bezahlen sind und die monatlichen Raten belasten das Budget über mehrere Jahre zusätzlich.

Sofortkredit – schnelle Hilfe bei finanziellen Krisen? Darauf müssen Sie achten

Mit einem Sofortkredit sollen Sie schnell und unkompliziert zu Geld kommen. Doch was ist ein Sofortkredit und worauf sollten Sie achten. Auch wenn das Geschäft mit den Schulden heute scheinbar ganz alltäglich ist, raten wir